Un compte épargne est un type de compte bancaire qui permet de déposer de l'argent en toute sécurité tout en gagnant des intérêts. Ces comptes sont généralement utilisés pour épargner de l'argent à court ou moyen terme. Les fonds sont facilement accessibles, et les intérêts sont généralement calculés quotidiennement et crédités mensuellement.

Les banques font leur profit avec les comptes épargne de plusieurs manières. D'abord, elles prêtent l'argent déposé par les clients à des taux d'intérêt plus élevés que ceux qu'elles versent sur les comptes épargne. Cela inclut des prêts personnels, des hypothèques et des prêts commerciaux. La différence entre les intérêts payés aux épargnants et les intérêts perçus des emprunteurs constitue la marge d'intérêt nette (NIM) de la banque. De plus, les banques peuvent imposer divers frais, tels que les frais de maintenance de compte ou les frais de transaction, augmentant ainsi leur rentabilité.

Le taux d’épargne est un indicateur économique clé qui mesure la part du revenu disponible des ménages qui est mise de côté plutôt que dépensée. Ce taux reflète le comportement financier des ménages et peut être influencé par divers facteurs économiques et sociaux.

- Niveau de revenu : En général, plus le revenu d'un ménage est élevé, plus sa capacité à épargner est grande. Les ménages à revenu élevé ont souvent plus de marge de manœuvre pour mettre de l'argent de côté après avoir couvert leurs besoins essentiels.

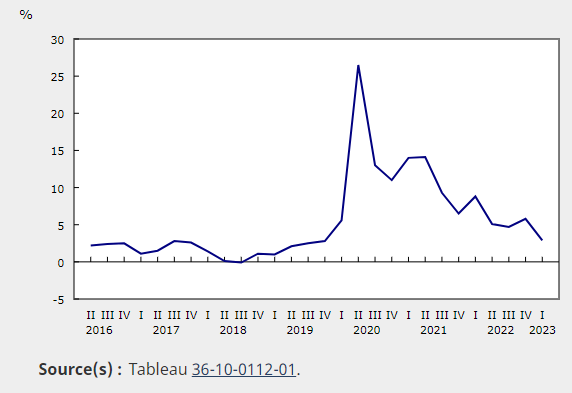

- Conditions économiques : Pendant les périodes d'incertitude économique ou de récession, les ménages ont tendance à épargner davantage pour se prémunir contre les pertes de revenus potentielles. Par exemple, la pandémie de COVID-19 a vu une augmentation significative des taux d’épargne en raison de la réduction des dépenses et de l’incertitude économique accrue.

- Taux d'intérêt : Les taux d'intérêt influencent directement la motivation des ménages à épargner. Des taux d'intérêt plus élevés offrent un meilleur rendement sur les dépôts d'épargne, incitant ainsi les ménages à épargner plus.

- Inflation : Lorsque les taux d'inflation sont élevés, les ménages peuvent épargner davantage pour compenser la diminution de leur pouvoir d'achat futur.

Selon

Statistique Canada, le taux d’épargne des ménages canadiens a augmenté de 6,2 % à 6,9 % entre 2023 et 2024. Cette augmentation peut être attribuée à une prudence accrue des ménages face aux incertitudes économiques actuelles, telles que l'inflation élevée et les perturbations sur le marché du travail.

L'augmentation du taux d’épargne signifie que plus de ménages mettent de l'argent de côté pour des jours difficiles, des investissements futurs, ou des objectifs financiers spécifiques comme l'achat d'une maison ou la préparation à la retraite. Cela peut également indiquer une réduction des dépenses de consommation, ce qui peut avoir des implications pour l'économie globale, car une baisse de la consommation peut ralentir la croissance économique.

Il est crucial de comprendre que tous les comptes épargne ne se valent pas. De nombreux comptes traditionnels offrent des taux d’intérêt bien inférieurs à 3,5 %, ce qui peut sembler sûr, mais n’est pas optimal pour faire fructifier votre argent.

L'inflation érode la valeur de votre argent au fil du temps. Si le taux d'inflation annuel est de 3 % et que votre compte épargne rapporte 1,5 %, vous perdez en réalité 1,5 % de pouvoir d'achat chaque année. Viser un taux d’intérêt supérieur à 3,5 % vous aide non seulement à compenser l’inflation mais aussi à augmenter réellement la valeur de votre épargne.

Les comptes épargne à haut rendement, comme ceux offerts par Neo Financial ou Wealthsimple avec des taux autour de 4 %, offrent une meilleure rentabilité sans compromettre la sécurité. Ces comptes permettent de tirer parti des taux d’intérêt plus élevés pour maximiser les gains sur vos épargnes.

Il est important de ne pas tomber dans le piège des promotions de courte durée. Par exemple, Tangerine offre actuellement une promotion à 6 %, mais lorsque l’offre se termine, le taux retombe à seulement 0,7 %. Comparativement, des institutions comme

Wealthsimple,

Neo Financial, et

iA Groupe financier offrent des taux supérieurs à 4 % de manière continue, sans avoir besoin de promotions temporaires. Opter pour des comptes avec des taux élevés constants est plus avantageux à long terme.

La Société d’assurance-dépôts du Canada (SADC) est une société d'État fédérale qui protège les dépôts des épargnants dans les institutions financières membres, telles que les banques, les caisses populaires, et les sociétés de fiducie. La SADC assure vos dépôts jusqu'à un maximum de 100 000 $ par catégorie d'assurance, et ce, par institution membre. Cette protection couvre divers types de dépôts, y compris les comptes d'épargne, les comptes chèques, les dépôts à terme (moins de 5 ans) et les chèques certifiés. En cas de faillite de l’institution financière, la SADC garantit que vous récupérerez vos dépôts assurés, offrant ainsi une tranquillité d'esprit supplémentaire pour vos économies.

Il est essentiel de comparer les taux d’intérêt offerts par différentes institutions financières. Des plateformes en ligne peuvent vous aider à comparer rapidement les taux de différents comptes épargne.

Certaines banques offrent des promotions sur les taux d’intérêt pour attirer de nouveaux clients. Par exemple, des taux promotionnels de 6 % pendant les premiers mois sont courants. Bien que ces taux finissent par diminuer, ils peuvent offrir une bonne opportunité pour maximiser les gains à court terme.

Ne mettez pas tous vos œufs dans le même panier. En diversifiant vos placements entre différents types de comptes et d'investissements, vous pouvez optimiser vos rendements tout en minimisant les risques.

Viser un taux d’intérêt supérieur à 3,5 à 4 % sur vos comptes épargne peut vous protéger contre l’inflation et vous aider à faire fructifier votre argent de manière plus efficace. En comparant les offres et en diversifiant vos placements, vous pouvez maximiser vos rendements tout en maintenant une sécurité financière.

Investir dans des comptes épargne à haut rendement est une décision sage pour toute personne cherchant à optimiser ses finances personnelles sur du court terme. Ne laissez pas votre argent stagner dans un compte offrant un faible taux d’intérêt – faites le choix éclairé pour un avenir financier plus prospère.