La taxation des riches au Québec

Jul 3

/

Jean-Sébastien Jutras Pl Fin.

La fiscalité au Québec touche tous les citoyens, mais les personnes fortunées ressentent souvent un poids plus lourd en raison de leur capacité contributive accrue. Dans cet article, nous explorerons diverses taxes, notamment la TPS et la TVQ, les taxes de mutation foncière, les taxes municipales et scolaires, la taxe de luxe sur les voitures, et les récentes discussions sur les tarifs d’électricité pour les maisons imposantes. Nous examinerons également l’impôt sur le revenu, en particulier pour les riches, et la surtaxe sur les gains en capital. Enfin, nous nous interrogerons sur la pertinence de ces surtaxes et leur impact sur le développement économique du Québec.

La TPS et la TVQ

Historique et fonctionnement

La taxe sur les produits et services (TPS) et la taxe de vente du Québec (TVQ) sont des taxes à la consommation appliquées sur la plupart des biens et services. La TPS, introduite en 1991, est une taxe fédérale de 5 %, tandis que la TVQ, mise en place en 1992, est une taxe provinciale de 9,975 %. Ensemble, elles totalisent près de 15 %.

Impact sur les personnes fortunées

Bien que la TPS et la TVQ touchent tous les consommateurs, les personnes fortunées paient proportionnellement plus en raison de leurs dépenses plus élevées. Par exemple, l’achat d’une voiture de luxe ou de produits haut de gamme entraîne des taxes plus élevées.

Opinion et débat

Certaines personnes estiment que ces taxes à la consommation sont justes car elles permettent une redistribution des revenus basée sur les capacités de dépenses des individus. D’autres, cependant, soutiennent que ces taxes peuvent être régressives pour les dépenses de base, bien que les riches, en raison de leur pouvoir d’achat, finissent par payer plus en valeur absolue.

Taxes de mutation foncière

Historique et fonctionnement

La taxe de mutation foncière, souvent appelée “taxe de bienvenue”, a été instaurée en 1976. Elle s’applique lors de l’acquisition d’un immeuble et son taux varie en fonction de la valeur de la propriété. Plus la propriété est chère, plus la taxe est élevée.

Impact sur les personnes fortunées

Les propriétaires de biens immobiliers de grande valeur, souvent des personnes fortunées, paient des taxes de mutation plus élevées, ce qui augmente le coût total de l’acquisition immobilière.

Opinion et débat

Il y a un débat sur l’équité de cette taxe. D’un côté, elle est vue comme un moyen de capter la valeur ajoutée des transactions immobilières pour financer les infrastructures municipales. De l’autre, certains estiment qu’elle peut dissuader les investissements immobiliers, particulièrement pour les biens de grande valeur.

Taxes municipales et scolaires

Historique et fonctionnement

Les taxes municipales et scolaires financent les services locaux tels que l’éducation, les infrastructures et les services de sécurité. Ces taxes sont basées sur la valeur foncière des propriétés et sont donc proportionnellement plus élevées pour les propriétaires de biens de grande valeur.

Impact sur les personnes fortunées

Les personnes fortunées possédant des propriétés de grande valeur contribuent davantage aux revenus municipaux et scolaires, reflétant ainsi leur capacité à payer.

Opinion et débat

Le financement des services publics par les taxes foncières est largement accepté, mais la question de la progressivité de ces taxes reste débattue. Les critiques soutiennent que les propriétaires de propriétés plus modestes peuvent être proportionnellement plus touchés par ces taxes par rapport à leur revenu disponible.

La taxe de luxe sur les voitures

Historique et fonctionnement

En 2022, le gouvernement fédéral a introduit une taxe de luxe sur les voitures de plus de 100 000 $. Cette taxe vise à redistribuer la richesse en imposant les biens de luxe.

Impact sur les personnes fortunées

Les acheteurs de voitures de luxe, souvent des personnes fortunées, paient des taxes supplémentaires, augmentant ainsi le coût de possession de véhicules de haute gamme.

Opinion et débat

Les partisans de la taxe de luxe affirment qu’elle est juste car elle cible des dépenses non essentielles et contribue à la redistribution des revenus. Les opposants, cependant, soutiennent que cela peut freiner la consommation de biens de luxe, ce qui peut avoir un impact sur certaines industries.

Taxes sur l’électricité pour les maisons imposantes

Historique et fonctionnement

Un récent article de Radio-Canada met en lumière une proposition d’Hydro-Québec visant à augmenter les tarifs d’électricité pour les maisons de grande taille. Cette mesure est destinée à encourager l’efficacité énergétique.

Impact sur les personnes fortunées

Les propriétaires de grandes maisons, souvent des personnes fortunées, verraient leurs factures d’électricité augmenter, ajoutant une couche supplémentaire de taxation sur leur consommation d’énergie.

Opinion et débat

L’augmentation des tarifs d’électricité pour les grandes maisons est vue par certains comme une mesure nécessaire pour promouvoir l’efficacité énergétique et réduire l’empreinte carbone. D’autres considèrent que cette approche pénalise injustement les propriétaires de grandes propriétés sans offrir de solutions alternatives pour la réduction de consommation énergétique.

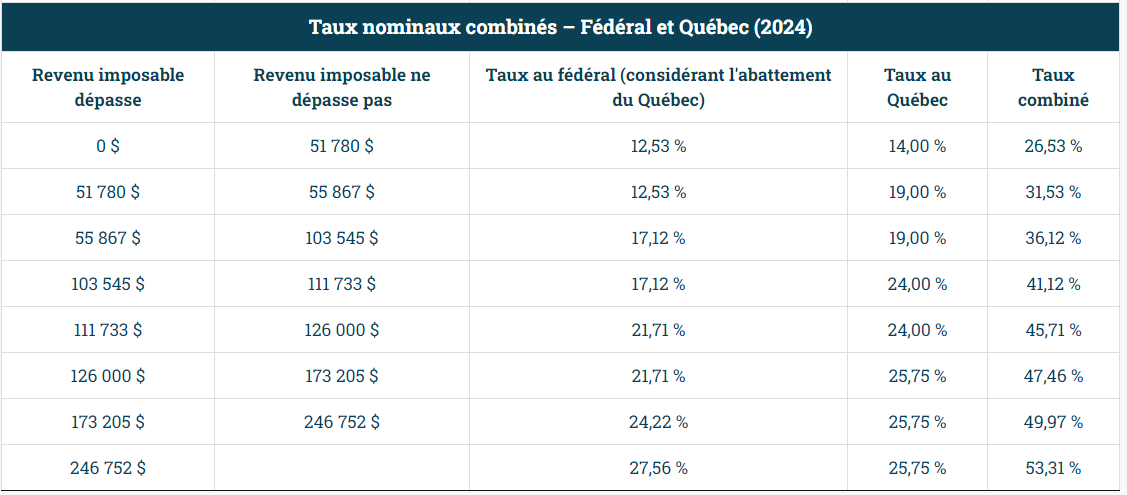

L'impôt sur le revenu

Le système fiscal québécois utilise un barème progressif, où les revenus sont imposés à des taux croissants par tranches. Pour 2024, les taux nominaux combinés (fédéral et Québec) montrent que les revenus jusqu'à 51 780 $ sont taxés à un taux combiné de 26,53 %. Pour les revenus dépassant 246 752 $, le taux combiné atteint 53,31 %. Cette structure vise à garantir que ceux ayant une plus grande capacité financière contribuent davantage. Les personnes fortunées, avec des revenus supérieurs, paient donc une part proportionnellement plus élevée, reflétant leur capacité à soutenir les finances publiques.

L’impôt sur le revenu et les gains en capital

Historique et fonctionnement

L’impôt sur le revenu au Québec est progressif, avec des taux plus élevés pour les tranches de revenus supérieurs. En 2024, le gouvernement a également augmenté le taux d’inclusion pour les gains en capital supérieurs à 250 000 $ à 66,7 %, ce qui signifie que ces gains sont plus lourdement taxés.

Impact sur les personnes fortunées

Les personnes fortunées, ayant souvent des revenus et des gains en capital élevés, sont fortement impactées par ces mesures fiscales. Elles contribuent significativement aux revenus fiscaux du gouvernement.

Opinion et débat

L’impôt progressif est souvent justifié par la capacité de payer, mais il soulève des questions sur l’équité et l’efficacité économique. Les critiques arguent que des taux d’imposition élevés peuvent décourager l’investissement et le travail acharné, tandis que les défenseurs soutiennent qu’ils sont nécessaires pour une répartition équitable de la richesse.

Questionnement : Faut-il surtaxer les riches ?

Avantages de la surtaxation

Surtaxer les riches permet de redistribuer la richesse et de financer les services publics essentiels. Les personnes fortunées, par leurs dépenses et leurs investissements, jouent un rôle crucial dans l’économie du Québec. Elles embauchent des employés, soutiennent des entreprises locales, et contribuent à la vitalité économique par leurs investissements.

Inconvénients de la surtaxation

Cependant, une surtaxation excessive peut décourager l’investissement et l’entrepreneuriat, nuisant ainsi à la croissance économique. Les riches contribuent non seulement par leurs impôts, mais aussi en créant des emplois et en soutenant les entreprises locales. Une taxation trop lourde pourrait pousser certaines personnes fortunées à déplacer leurs actifs ou leurs résidences fiscales ailleurs, réduisant ainsi la base fiscale du Québec.

À réfléchir

La fiscalité des personnes fortunées au Québec est un sujet complexe, qui nécessite un équilibre entre justice sociale et encouragement à la croissance économique. Bien que les riches paient une part disproportionnée des taxes et impôts, leur contribution au développement économique du Québec ne peut être négligée. Trouver le juste milieu est essentiel pour maintenir un environnement fiscal équitable et propice à la prospérité.

La question de surtaxer les riches pour financer les services publics reste un débat ouvert. Il est crucial de continuer à évaluer les impacts économiques et sociaux des politiques fiscales pour assurer une croissance inclusive et durable.

Liens rapides

Pour nous suivre

-

Linkedin

-

Youtube